見えにくい移転価格課税リスク

移転価格税制による課税は、海外に所得を移転して税務コストを下げようという意図(租税回避の意図)があったとしても無かったとしても、結果として所得配分が不適切なものであれば課税を受けてしまいます。例えば、仮に海外子会社が日本より税率の高い国にあった場合、グローバルで税務コストを削減したければ海外子会社に所得を移転するインセンティブはありませんが、結果として海外子会社に所得が多く配分されていれば課税の対象となります。ほとんどの税務担当者様は、租税回避の意図などありませんが、だからこそ課税を受けるなどとは想像もしていないケースが多いと思われます。

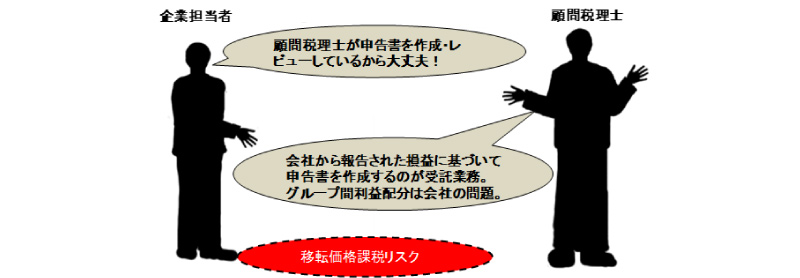

また、移転価格税制の恐いところは、企業の税務担当者だけでなく顧問税理士も移転価格課税のリスクを認識していないケースが非常に多いということです。なぜそのような状況が起こってしまうかというと、通常、税務申告業務を請け負う顧問税理士は会社から伝えられた会計情報が適正あることを前提として税務申告書を作成しますが、「移転価格」が適正か否かという問題はこの会社から報告される会計情報(日本法人の損益)そのものが適正か否かというものです。顧問税理士の立場からすると、会社の会計情報に問題がある場合は自分の責任では無いと考えているため、税務申告業務の範囲内においては海外法人との所得配分が適性であるか否かというところまで考えが及ばないケースがほとんどだと思われます。一方で、企業の税務担当者は、顧問税理士が見ているのだから、問題があれば指摘をしてくれることを期待するのではないでしょうか。実際には、顧問税理士が移転価格税制にまで精通しているケースはまれで、会社の会計情報が適正であることを前提としていればなおさら気づく機会が訪れにないことになります。そうすると、移転価格の問題は、企業の税務担当者と顧問税理士の誰も課税リスクに気づかないという状況が生まれやすいものと考えられます。

これからは、申告業務を担当する顧問税理士も企業の税務担当者も、まずは移転価格税制の概要を理解し、自社にも課税リスクがあるのだということを認識するところから始めることが重要であると考えられます。