取引価格を見るか利益水準を見るか

移転価格税制は、グループ間取引における価格が、独立企業間価格で無い場合に課税対象となります。この製品価格の検証にあたっては、大きく分けて直接価格を検証する方法と、間接的に価格を検証する方法とがあります(各方法については「「5分でわかる」移転価格税制」参照)。

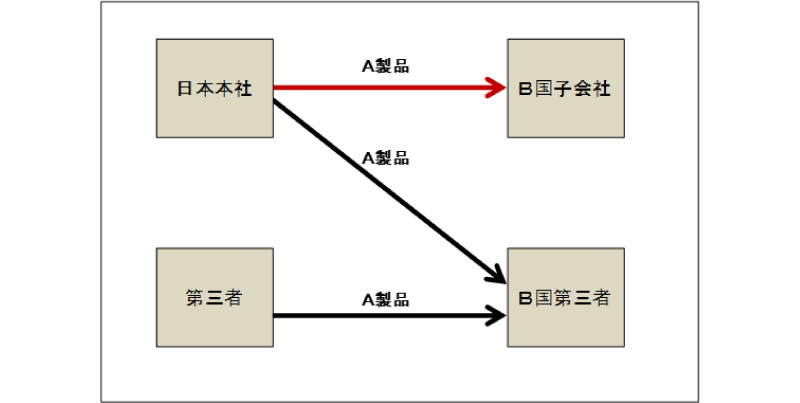

直接価格を検証する方法は、文字通り、グループ間取引の価格と、同じ製品の第三者間取引の価格とを比べて、その妥当性を検証する独立価格比準法です。

上図のように、日本本社とB国子会社がA製品の取引を行っている場合、同じA製品を同じB国の第三者に販売していれば、両社の価格が一致しているか否かによりグループ間取引価格が適正かどうかを検証できます。または、日本の第三者が同じA製品をB国第三者に販売している取引の価格情報があれば、それと比較することもできます。いずれにしても、こうした同じ製品の第三者間価格情報があれば、価格を直接比較することで、検証することができますが、取引される製品が、ほぼ全く同じ内容、条件でなければなりません。例えば電気製品や部品でも、バージョンや機能のちょっとした違いで価格は大きく変わりますし、販売市場が異なれば、最終売価も変わってくるため、当然卸値も変わってきます。また、少数の製品を試作品として第三者に販売しているようなケースでも、取引量や段階が異なれば当然価格も変わるため、比較できるかどうかは検討が必要です。このように製品の内容や販売市場が異なる場合、そうした差異の価格への影響を適正に調整計算することは困難であるうえ、そもそもそうした第三者間での取引価格が存在しないか、第三者間での取引価格情報を入手することができないことがほとんどです。そのため、移転価格の実務においては、このように製品価格を直接比較する算定方法(独立価格比準法)が用いられるケースが限定的です。

このように製品価格を直接比較する算定方法が使用できない場合、間接的に取引価格を検証するには、その製品取引から得られる利益水準をもとに、逆算して価格を検証することとなります。

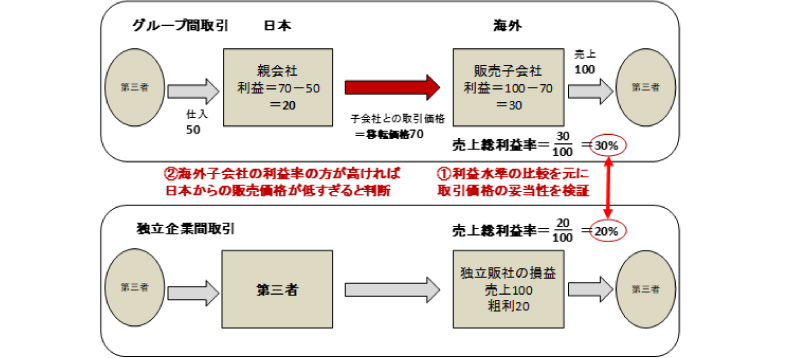

例えば、日本本社から海外販売子会社に製品を販売し、それを現地の第三者に販売する場合、日本から海外子会社への販売価格(移転価格)を検証するには、その製品を仕入販売した海外子会社の利益水準が適正であるかどうかを、類似の製品を取り扱う独立企業の利益水準と比較する方法が取られます。

通常、独立企業間での製品価格の情報を入手することは困難ですが、独立企業の財務データは開示されているものがあります。ここで使用する財務データは、現地の独立企業の情報となるため、税務当局や専門家は、世界中の企業の財務データが搭載されたデータベースを用いて、そこから企業情報を入手して検証を行います。

移転価格税制においては、製品の価格どうしを比較する場合、かなり高い類似性が求められますが、利益率を元にした検証では、取扱製品自体の類似性はある程度許容されます。これは例えば、文房具の販売業者がボールペンと消しゴムを販売している場合、ボールペンの価格と消しゴムの価格を比較することはできませんが、両者の販売先や販売に係る手間は同じであることから、ボールペンの仕入れ販売から得られる利益と消しゴムの仕入れ販売から得られる利益は大きくは変わらないと考えられています。通常販売業者は、販売活動という機能に対して一定のマージンを取ることが想定されます。商社なども、販売価格の数パーセントを販売手数料として受け取るケースもあるでしょう。しかし、在庫リスクを取るかどうかや、店舗販売をするのかWeb販売をするのかなど、販売方法によってかかるコストや販売手数料も変わってきます。そのため、利益水準を元にした検証では、製品の類似性よりも、果たす活動内容(機能)や負担するリスクの違いが重要視されます。また、販売市場によって得られるマージンも変わってきます。例えば、販売する国や地域によって競争状況が異なりますし、人件費やインフラなどにかかるコストも変わってきます。

このように、グループ間で取り扱う製品の第三者間価格情報が無くても、類似の独立企業の利益水準との比較分析を行うことで、その仕入れ価格が高いのか低いのかを検証することができます。例えば、海外子会社の利益率が、類似の独立企業の利益率よりも高ければ、仕入れ価格が低すぎる、すなわち日本からの売値が低すぎるため、日本側で売上の計上漏れと判断されることとなります。

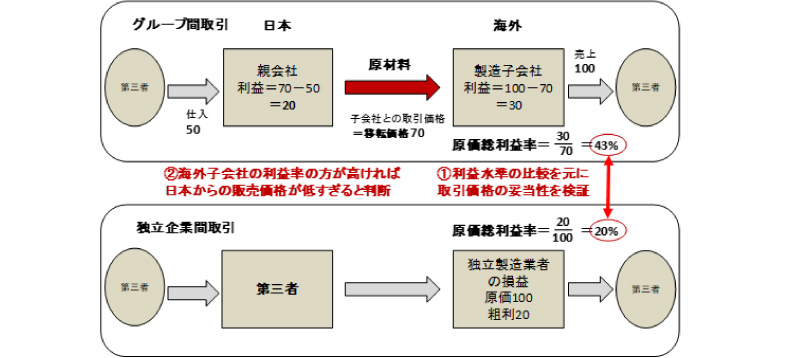

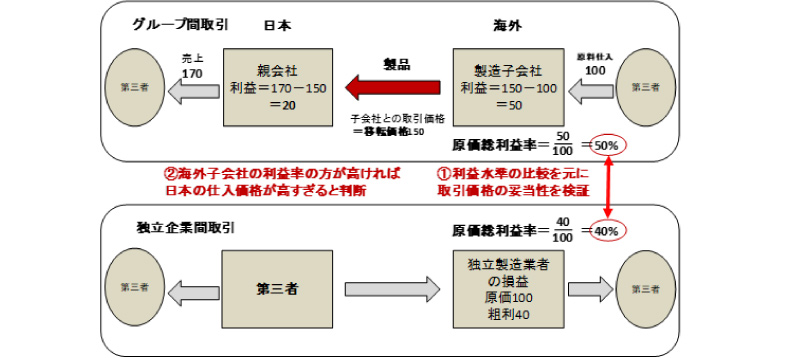

これは製造子会社の場合も同様で、海外子会社が現地で仕入れた原材料から製品を製造して親会社に販売する場合や、親会社から仕入れた材料を元に製造して第三者に販売する場合など、いずれにしても製造子会社がその取引で得られる利益水準が、独立企業と比べて高ければ、日本本社の製品輸入価格が高すぎる、又は、子会社への材料販売価格が低すぎるということになります。

従って、グループ間取引において、取引相手となる国のグループ会社の利益水準が高ければ、所得移転の可能性があり、移転価格課税の対象になるというしくみになっています。