アーカイブ: 移転価格解説

5分で分かる移転価格調査対応

移転価格調査対応のポイント

見方によって結果が左右されるからこそ、論理と伝え方が大事

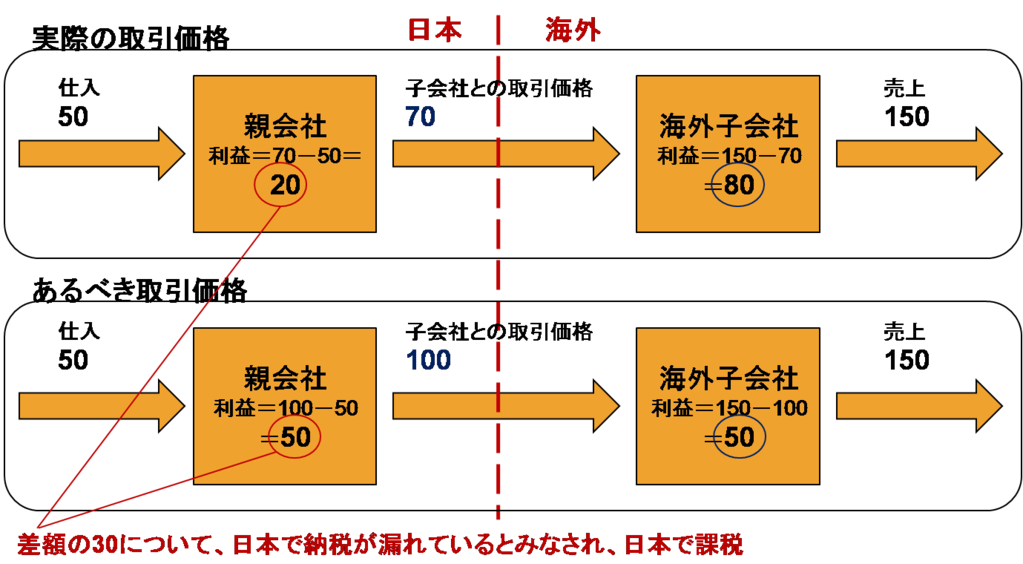

移転価格調査対応において重要なことは、過去の取引結果が移転価格税制上問題無かったということを論理的に立証することです。

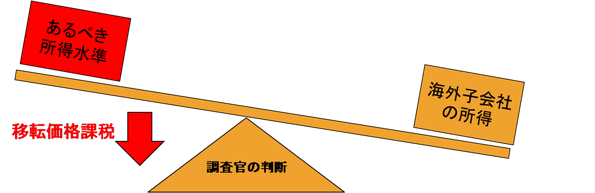

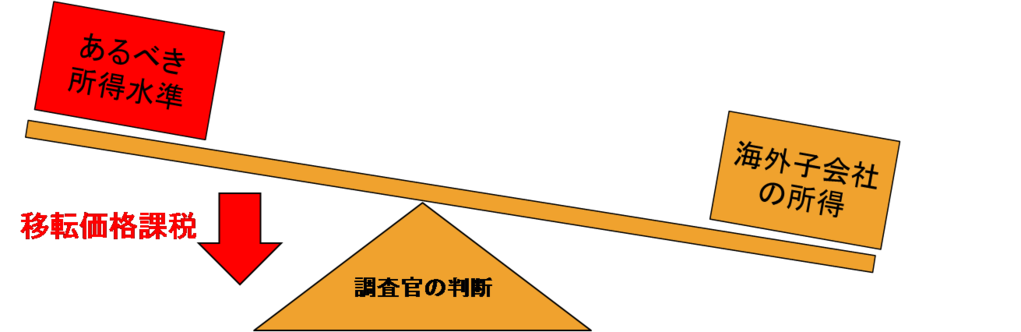

移転価格税制は「議論の税制」とも呼ばれ、グレーな側面を有しています。すなわち、分析者の主観によって算定結果が異なることもあり、より多くの税額を徴収しようとする調査官の考え方に従ってしまえば、必要以上の課税を受けることも少なくありません。

我々のような、数多くの移転価格調査の対応をしてきたプロフェッショナルが代理人となり、同じ事実関係でも移転価格税制の考え方に沿った論理的な分析・説明を行うことで、課税金額を低減したり、課税自体を防いだりすることも可能な場合があります。

我々のメンバーは、過去の実績において数多くの移転価格調査を有利な結果に運ぶことに成功しています。弊社の税務調査対応サービスについて、まずはお気軽にご相談ください。

事前準備の重要性

あるべき姿をあらかじめ明確にし、実現しておくことが最大の防御

移転価格税制による課税を防ぐ最大の策は、事前に適正な所得配分を実現し、それを説明可能な状態にしておくことです。すなわち、自社の移転価格ポリシーを構築し、それをローカルファイル等として文書化しておくことが最も重要であると考えられます。

事前の準備が無いまま移転価格調査が入った場合においても、専門家と共に説明戦略を十分に検討すれば、課税リスクを低減できる可能性はありますが、明らかに偏った所得配分である場合、やはり課税を回避することは難しくなってしまいます。

移転価格ポリシーを決める前に調査が入ってしまったら

移転価格ポリシーの有無だけが課税の決定打ではありません

理想的には、移転価格調査が入る前に移転価格税制に基づいた所得配分を実現し、それを文書化して調査に備えておくことが最良の移転価格調査対応となります。移転価格税制上所得配分に問題が無ければ、当然課税することはできないからです。

しかし、現実には移転価格の整備を行う前に移転価格調査が入ってしまうケースも少なくありません。そのような場合でも、税務調査官から言われるがままにしていては、必要以上に多くの課税を受けてしまう可能性があります。

特に日本では、納税者が所得移転の意図を持っていることは少なく、事業上の背景等を移転価格税制の言語できちんと説明することで、調査官の納得を得られるケースもあります。その意味でも、やはり移転価格調査の対応経験が豊富な専門家のサポートを受けて対応を図ることは、有効な対応策の一つになると考えられます。もしもの時は、まずはお気軽にご相談ください。

5分で分かる移転価格ポリシー構築

移転価格ポリシーの構築とは

移転価格税制を踏まえたグループ会社間の取引ルール

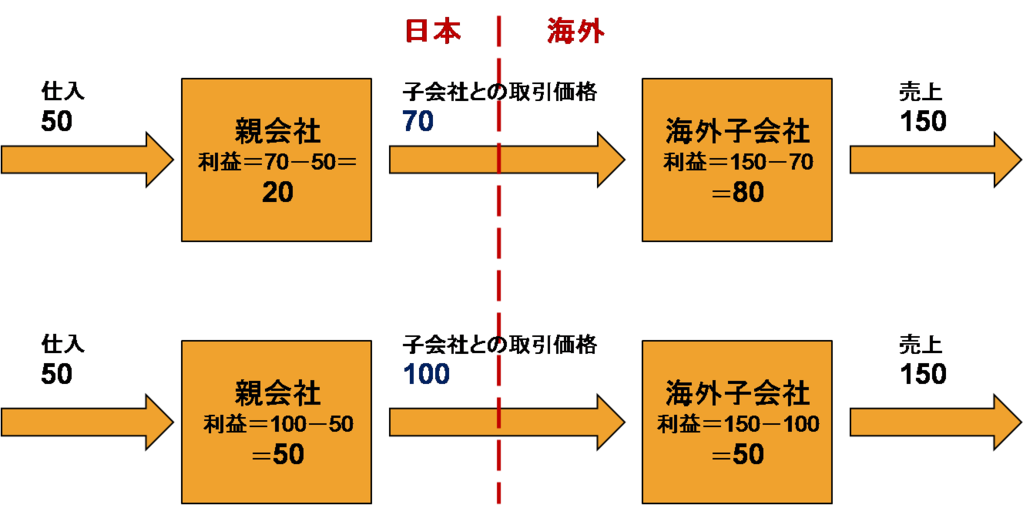

移転価格税制では、海外子会社との取引価格を独立企業間であれば成立したと考えられる価格に設定することを目的として、法令上定められた算定方法により、海外子会社との取引価格を決定することを求めています。

海外子会社との取引価格の設定に係る社内ルールとして、各取引ごとに価格設定の基本ルールを定めることを、移転価格ポリシー(=海外子会社との取引価格設定の基本方針)の構築と呼びます。

機能・リスク分析

事実認定が肝となる移転価格税制ならではの初期分析・・・それが機能・リスク分析

グループ間での所得配分政策を検討していくにあたっては、それぞれの取引において、各関連者が製造、販売、開発など、どのような活動内容を行っているか、また、事業に係る意思決定者は誰か、事業に係る様々なリスクを誰が負っているのかなどを詳細に分析していく必要があります。

機能・リスク分析による事実関係を整理した上で、各関連者が果たす機能と負担するリスクに応じた所得配分を考えていくこととなります。

管理セグメントの特定

移転価格ポリシーの具体化には取引単位の特定と管理セグメントの決定が不可欠

移転価格ポリシーを決めていくにあたっては、まずグループ内での所得配分の管理上、どのようなセグメント・単位で管理していくかを決める必要があります。

海外子会社との取引には、製品取引、部品取引、ロイヤリティ取引、役務提供取引、金融取引など、様々な取引があるかと思われます。また、製品取引といっても、様々な製品の取引があるかと思われます。一方で、これらを全て細分化して取引価格の方針を決めることも、実務上煩雑であるため、一定のセグメントに区切って、価格決定方針を決めていくこととなります。

この、セグメントごとでの損益管理にあたっては、どのような区分を設定するか、費用の配賦計算をどうするかなど、移転価格税制の趣旨に即して決めていく必要があります。

移転価格算定方法の選択

移転価格算定方法の選定がビジネスと課税リスクを左右する

管理セグメントと損益計算の方法が決定したら、価格設定に係る計算方法(移転価格算定方法)を決める必要があります。

移転価格算定方法には、独立価格比準法、原価基準法、再販売価格基準法、取引単位営業利益率法、利益分割法(寄与度利益分割法、比較利益分割法、残余利益分割法)があります。

上記の算定方法の中からどれを選んでも良いのではなく、取引の実態に応じて最適な方法を選ぶ必要があります。

移転価格算定方法によって法人間の所得配分が変わるので、ビジネス上は単体ベースの収益性や人事評価に影響が出てきますし、課税リスクにも直結します。

移転価格算定方法の選択にあたって、納税者と税務当局との間で意見が分かれることもありますが、グレーな税制であるが故に、事前の取極めによって納税者が適切に移転価格税制への対応を行っている場合には、税務当局としても最大限それを尊重しています。したがって、課税リスクの低減にあたっては、自主的に移転価格ポリシーを構築しておくことが重要であると考えられます。

社内ルールの整備

ローカルファイル等の整備が不確実性が高い移転価格調査対応の基本

選定した移転価格算定方法に従って、あるべきグループ間取引価格の算定方法を決定し、それに従って社内ルールを整備していくこととなります。

移転価格ポリシーの構築にあたっては、経理部門だけではなく、取引の管理を行う営業部門など、他の部署も関係してくるため、専門家と共同で、社内ルールを整備していくことが有用であると考えられます。

また、設定した取引価格ルールは、それをローカルファイル等の文書にまとめておき、移転価格調査が入ってもすぐに提出できる状態にしておくことが有用であると考えられます。

5分で分かるローカルファイル

ローカルファイルとは?

ローカルファイルは、海外のグループ会社との取引についてまとめた文書です

多国籍企業のグループ内取引を悪用した課税逃れへの対抗策等が議論されたBEPSプロジェクトにおいて、移転価格税制の観点から企業が整備すべき資料として、マスターファイル、国別報告書、ローカルファイルという三層構造の文書が提唱されました。

これを受けて、日本でも移転価格税制に関連して文書化すべき資料等に関する規程が整備されました。このうち、ローカルファイル(ないしそれに相当する資料)は、取引規模に関わらず、税務調査官の求めに応じて提出すべき資料として規定されたものです。

ローカルファイルでは、海外のグループ会社との取引に関する事実関係とともに、移転価格税制の観点で対象となる取引について分析した結果を整理します。

平成28年度税制改正と日本のローカルファイル

調査の方向性を決めるローカルファイル。税務当局による一方的な課税の回避にも必須。

法令に関わらず、国を跨いだグループ企業間取引について移転価格税制の観点からまとめた資料を作成する実務は古くからありましたが、平成22年度税制改正で移転価格に関する税務調査の際に提出を求められる書類が明確化されました。そして平成28年度の税制改正では、この移転価格文書化資料の作成が義務化されました。日本では、申告書の別表等とは別に、移転価格税制上作成等が求められるに文書(移転価格文書)に関する制度について、「(移転価格)文書化制度」と呼んだりしますが、海外でも「(移転価格)ドキュメンテーション(Documentation)制度」などとして広く導入されています。

平成28年度の税制改正により、移転価格文書化制度は3層構造の文書を規定するようになりました。具体的な文書には、全ての海外進出企業に作成が求められる①ローカルファイルと、連結売上高1,000億円以上の企業に作成が求められる②マスターファイル、③国別報告書があります。

ローカルファイルは各海外子会社との取引について詳細な事実関係の説明と、移転価格分析を行った結果を記載することが求められます。ローカルファイルは、その会社が移転価格税制に即して海外子会社との取引を行っているか否かを判断するために必要な書類となり、会社がこれを準備していない場合、税務当局は「推定課税」と呼ばれる一方的な課税を行うことが可能となります。

具体的な課税判断は、主にこのローカルファイルに基づいて議論がなされます。特に中小・中堅企業にとってはこのローカルファイルの作成が最も重要となります。移転価格分析には専門知識と経験が必要とな他、分析には専門のデータベース等を必要とするため、ローカルファイルの作成は専門家に依頼することが一般的となっています。

なお、マスターファイルと国別報告書はグループ全体の事実関係を開示する資料であり、主に大企業が世界全体でどこの国で何をしているのか、またどこの国に所得を多く配分しているのかを税務当局が把握するための資料となります。提出義務者となる企業が各資料を提出しない場合には、罰金が課されることとなります。

ローカルファイルの主な内容

取引に関する事実関係と、移転価格税制独自の分析プロセス&結果を記載します

ローカルファイルには主に以下のような内容を記載することになります。具体的な文作業の進め方についてはこちらをご覧下さい。

<国外関連取引の内容に関する書類(事実関係)>

・取引に係る資産の明細・役務の内容

・取引において双方が果たす機能・負担するリスクに係る事項

・取引において使用した無形資産の内容

・取引に係る契約書又は契約の内容

・取引の対価の額の設定方法、設定に係る交渉の内容

・取引に係る損益の明細

・市場に関する分析、その他市場に関する事項

・関連者双方の事業方針

・取引と密接に関連する他の取引の有無及びその内容 等

<国外関連取引について法人が算定した独立企業間価格に係る書類(分析プロセス&結果)>

・選定した移転価格算定方法、選定理由、その他独立企業間価格を算定するに当たり作成した書類

・採用した比較対象取引等の選定に係る事項、比較対象取引等の明細

・利益分割法を選定した場合の関連者双方への帰属金額の算出をするための書類

・複数の国外関連取引を一の取引として独立企業間価格の算定を行った場合の理由及び各取引の内容を記載した書類

・比較対象取引等について差異調整を行った場合の理由及び方法を記載した書類 等

ローカルファイルの意義

ローカルファイルの本質は、自社の移転価格対応方針を決めることです

平成28年度の税制改正により、ローカルファイル等の移転価格文書の作成が義務化されたため、税務コンプライアンスの確保・法令順守のためには、文書化資料の作成に取り組まなければなりません。

また、移転価格課税を受けた場合、数千万円~数億円以上の二重課税状態となるので、そうした税務コストを削減する意味でも、特に移転価格調査における議論の出発点となるローカルファイルは、海外進出企業にとっての必須アイテムです。

しかし、最も重要なことは、形式的な対応ではなく、ローカルファイル等を作成するプロセスの中で、自社にとって適正なグループ内取引価格や所得配分を検討していくことです。ローカルファイル等の移転価格文書は、企業が移転価格税制について検討した結果をまとめたものであって、重要なのは、移転価格税制への対応方針をいかに決めるかというところになります。

弊所では、ローカルファイル等の移転価格文書の作成はもちろん、移転価格ポリシーの構築を含めてお手伝いさせて頂きます。まずはお気軽にお問い合わせください。

5分で分かる事前確認

事前確認(APA)とは

調査・課税を回避するために活用できる唯一の制度

移転価格税制は、「議論の税制」とも呼ばれ、同じ事案に対しても立場や国が違えば検証結果が変わり得るという側面を有しています。

このように、グレーな部分がある税制であるがゆえに、企業としては租税回避の意図が無いにも関わらず課税を受けてしまうこととなり、追徴課税による突然のキャッシュアウトは経営にも影響を及ぼしかねません。

そのため、企業が今後数年間行う国外関連取引の価格設定(及び、ケースによっては過去の価格設定)について、税務当局から事前に確認を取ることで、移転価格調査・課税を回避する制度として、事前確認(Advance Pricing Arrangement, APA)という制度が設けられています。

APAには、取引を行う両国の税務当局から確認をとる二国間(バイラテラル)APA、一国内で確認をとる国内(ユニラテラル)APAに大別されます。

バイラテラルAPA

両国における調査・課税の回避というメリットと、コスト・実行可能性を天秤にかけて判断

移転価格税制の問題は、国家間の所得配分の問題であるため、課税リスクをゼロにするには、取引を行う両国の税務当局から確認をうける必要があります。この場合、納税者が申請した取引価格の設定方法について、両国の税務当局が「相互協議」と呼ばれる国家間協議の場で話し合いをし、所得配分について協議を行います。両税務当局が合意すれば、申請した取引について3年~5年程度、移転価格課税を受けないこととなります。

バイラテラルAPAは、合意を得られれば課税リスクをゼロにできるため、有用な制度ではありますが、一方で協議には2年程度の期間を要し、現実的には両国でアドバイザーを雇う必要があるため、APA取得にかかるコストはそれなりに高額になってしまう傾向があります。

また、近年では中国を筆頭としてタイやインドネシアなどのアジアの新興国との取引が重要となってきていますが、これらの国では移転価格に関する経験が乏しく、合意までに時間がかかったり、先進国と新興国との考え方の隔たりから合意自体できなかったりする(協議が決裂する)リスクも十分にあり、申請したからといって必ずしも確認が取得できるとは限らない面があります。

したがって、バイラテラルAPAを申請するかどうかは、調査・課税の回避というメリットと、コスト・実行可能性を天秤にかけて判断することになります。

ユニラテラルAPA

リスク回避は一国内に限られる一方で、申請のしやすさから活用余地あり

これまで事前確認を取得する企業は国外関連取引の額が数百億から数千億となる超大企業が大半であったことと、取引相手として米国や欧州などの先進国の重要性が高かったことから、バイラテラルAPAを意味することが多かったように思われます。こうした超大企業にとっては、コストをかけても費用対効果は十分にあり、取引相手国が先進国であったことから協議も比較的スムーズに進んだため、バイラテラルAPAが有効でした。

しかし、近年では課税の対象が中小・中堅企業にシフトしてきていること、重要な取引相手国が中国及びアジアの新興国にシフトしてきたことにより、確認を取得できる現実性とコストパフォーマンスからユニラテラルAPAの重要性が増してきているように思われます。

所得配分が不利な状況に置かれる当局側でのAPA申請の審査は相応に厳しくなりますが、やむを得ない理由で一方の国で課税リスクが高い場合には当該国におけるユニラテラルAPAの申請は合理的な選択肢になると考えられます。

代替案としてのローカルファイルの作成等

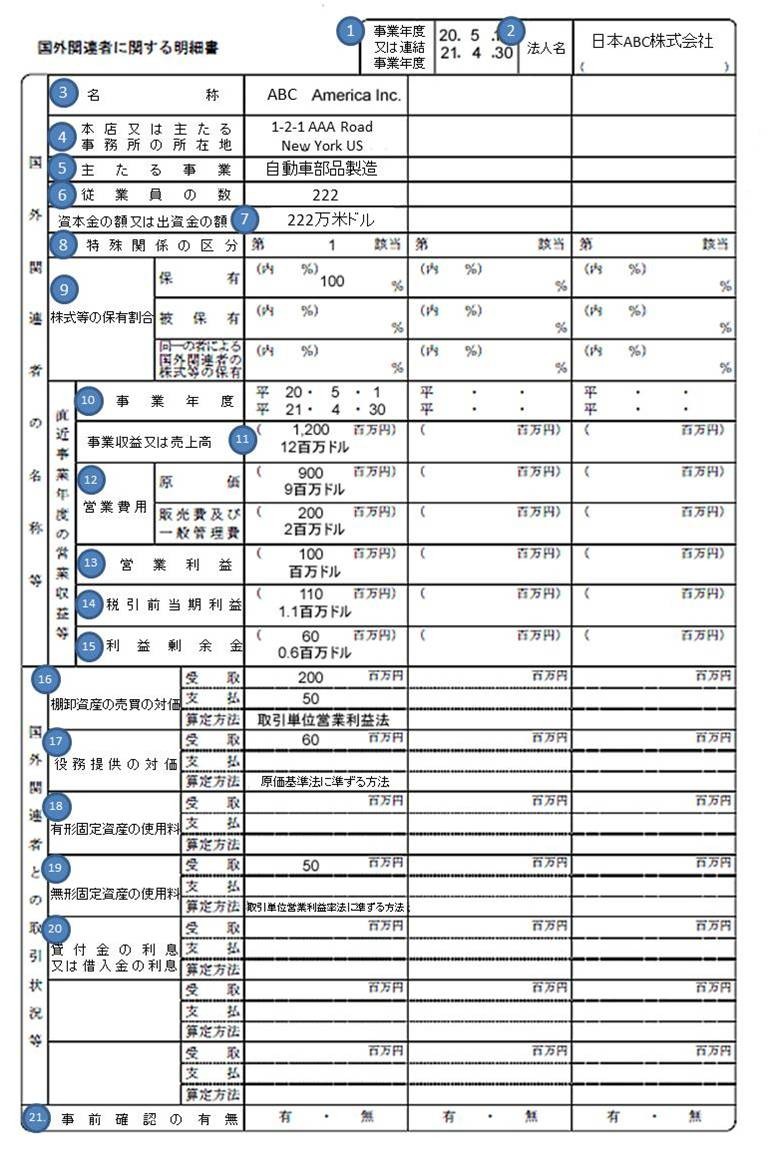

別表17(4)の記載方法

別表17(4)は課税リスクのバロメーター

別表17(4)は移転価格税制に関する数少ない申告書類の一つです。税務当局は移転価格調査に当たってこの別表17(4)を見たうえで、所得移転の可能性を検討しています。

関連者間の取引規模が大きかったり、海外法人の利益率が高い場合などには、課税リスクについて十分な検討・対応が行われているか、ぜひ点検してみてください。検討・対応状況にご不安がある場合には、お気軽にお問い合わせください。

1. 事業年度又は連結事業年度

別表を作成する法人の事業年度又は連結事業年度を記載します。

2. 法人名

別表を作成する法人を記載します。

なお、連結法人の場合は、適用を受ける各連結法人ごとにこの明細書を作成し、その連結法人の法人名を

「法人名」の括弧の中に記載します。

3. 名称

国外関連者の名称を記載します。

(社名は正式名称で記載。ただし、組織区分は略称可。)

4. 本店又は主たる事務所の所在地

国外関連者の本店又は主たる事務所の所在地を記載します。

5. 主たる事業

国外関連者の主要事業を記載します。

6. 従業員の数

国外関連者の従業員数を記載します。 従業員の数から、国外関連者の規模感が分かります。

7. 資本金の額又は出資金の額

国外関連者の資本金の額又は出資金の額を、国外関連者の所在地国の通貨により記載します(円換算不要)。 資本金の額から、国外関連者の規模感を知ることができます。

8. 特殊の関係の区分

特殊の関係の区分では、国外関連者の関係を記載します。ここでいう関係には、大きく分けて持株関係(親子及び兄弟)及び実質的支配関係があります。法人と国外関連者の関係に応じて、下記の1~5の号番号を記載します。

1親子関係

二つの法人のいずれか一方の法人が、他方の法人の50%以上の株式等を直接又は間接に保有する関係。

2兄弟関係

二つの法人が、同一の者(個人を含む)にそれぞれの50%以上の株式等を直接又は間接に保有される場合における二つの法人の関係。

3実質的支配関係

下記のいずれかに当てはまる場合

・ 会社の代表権又は役員の2分の1による支配

・事業活動の相当部分を支配

・借り入れ、保証等による支配

4持株関係及び実質支配関係の連鎖

5持株関係又は実質支配関係のいずれかの組み合わせによる連鎖

9. 株式等の保有割合

保有:法人が直接又は間接に保有する国外関連者の株式等の保有割合を記載します。

被保有:法人が国外関連者により直接若しくは間接に保有されている株式等の保有割合又は法人が同一の者により直接若しくは間接に保有されているその法人の株式等の保有割合を記載します。

同一の者による国外関連者の株式等の保有:同一の者により直接若しくは間接に保有されている国外関連者の株式等の保有割合を記載します。

注)上記の内書には、法人又は同一の者が直接に保有する国外関連者の株式等の保有割合を記載します。

10-15. 事業年度 / 営業利益又は売上高 / 営業費用 / 営業利益 / 税引前当期利益 / 利益剰余金

法人の当期の終了の日以前の同日に、最も近い日に終了する国外関連者の事業年度の営業収益等を記載します。

国外関連者がその会計帳簿の作成に当たり使用する外国通貨により記載するとともに円換算した金額をかっこ内に記載します(百万円未満四捨五入)。

16-20. 国外関連者との取引状況等

16. 棚卸資産の売買の対価

17. 役務提供の対価

18. 有形固定資産の使用料

19. 無形固定資産の使用料

20. 貸付金の利息又は借入金の利息

「受取」:当期において、国外関連者から支払を受ける対価の額の総額を記載します(百万円未満四捨五入)。

「支払」:当期において、国外関連者に支払う対価の額を記載します(百万円未満四捨五入)。

「算定方法」:支払を受ける対価の額又は支払う対価の額に係る独立企業間価格につき、法人が選定した算定の方法を記載します。

なお、独立企業間価格の算定に影響を与える特別な事情が生じた場合には,その具体的な内容を別紙に記載し添付することが求められています。特別な事情とは、例えば、生産拠点の海外移転、取引形態・流通形態の変更、買収・合併等による事業再編などです。

注)「受取」及び「支払」については、当期の確定申告書の提出時までに、取引金額の実額を計算することが困難な事情にあるときは、合理的な方法により算定した推計値を記載することも可能です。

21. 事前確認(APA)

日本の税務当局から国外関連取引に関する独立企業間価格の算定方法について事前確認を得ている場合には、移転価格調査の対象にはなりません。ただし、国外関連者の所在する国だけの単独で事前確認(ユニラテラルAPA)を得ている場合、日本の税務当局はその内容に何ら拘束されないため、移転価格調査の対象になり得ることに注意が必要です。